发布时间:2018.07.06

2018年6月29日,互联网招聘平台猎聘登陆港交所,成为赴港上市的“高科技人力资源第一股”。公司共计面向全球发行8800万股,发行价为33港元,开盘价为31.6港元,市值达156.6亿港元。

这个上线于2011年的在线招聘平台,由前P&G宝洁公司市场部大中华区品牌经理戴科彬创办,曾因为邀请影视明星胡歌代言而风靡大街小巷。区别于传统互联网招聘网站,猎聘致力于连接企业、猎头和个人,以解决10万年薪以上“中高端人群”的求职和招聘需求。

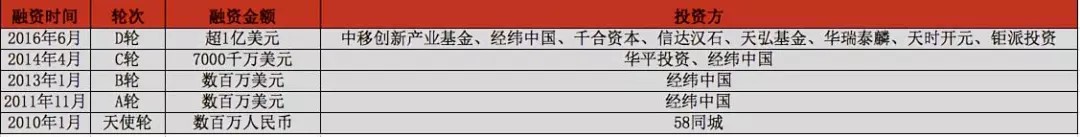

对于猎聘,华平投资曾不惜“三顾茅庐”,经纬中国更是从A轮就一路押注。上市前,猎聘共获得5轮融资,累计融资近2亿美元。

数据来源:CV Source

招股书显示,IPO前,猎聘创始人兼CEO戴科彬通过May Flower机构和三启未来直接和间接持有公司近33%的股权;此外,经纬中国和华平投资分别持股24.49%和23.89%,经纬中国创始合伙人邵亦波的Tenzing持股7.47%。

数据来源:猎聘招股书

请吃饭、追飞机,

华平为投资不惜“三顾茅庐”

“我觉得猎聘能有今天的发展速度和机会,和当时挑选投资人是分不开的。”戴科彬告诉投中网。回顾这家公司近十年的发展历程,可以发现其多个关键转折点,背后都有投资机构的身影。

其中最值得提及的,除了连续押注四轮、从A轮陪伴至其上市的经纬中国,还有为了领投其C轮融资,不惜“三顾茅庐”的华平投资。对后者而言,猎聘是个“差点错过”的项目,也是其力挽狂澜争取而来的成功案例。

2012年,对中国人才资源市场颇感兴趣的华平投资,看了一圈市场上的相关领域公司,发现了猎聘,后者当时正处于B轮融资。

“当时,招聘市场是中国互联网渗透率最高的行业。我们非常看好HR赛道,并认为其中可以跑出来几个巨头企业。不过,当时绝大部分互联网招聘网站的运营模式都很老旧,这个行业亟待新产品的颠覆。”华平投资合伙人丁毅在接受投中网专访时称。

在他看来,当时绝大部分互联网招聘网站都还处于1.0的信息广告阶段,解决的更多是“中低端人员”——比如刚出校门或工作资历尚浅的年轻人的招聘和求职需求,但工作经验丰富的白领或技术大拿等很难在其中找到合适职位,依靠线下猎头成为获得职业机会的有限途径。

“当时,针对白领的互联网招聘市场不到10%,百分之八九十的市场被线下猎头占据了。”丁毅称。线下猎头们掌握着绝大部分的高端职位,但这个行业呈现出极度分散的特点,几个猎头依靠个人资源自立山头的现象十分常见。

基于这些市场痒点,猎聘尝试通过互联网将企业(B)、猎头(H)和个人(C)三者连接起来,以搭建三边甚至多边互动的招聘生态平台:公司一方面为向企业提供人才服务,收取固定的服务费或销售定制套餐,另一方面面向C端个人用户提供职业咨询等会员服务。

在当时的华平投资团队看来,猎聘是其“见过的比较懂招聘行业,同时花很多时间精力去做互联网产品的团队”。虽然看好项目本身,但对专注成长型投资的华平投资来说,处于B轮融资的猎聘规模尚小,因此他们最终没有“下手”。

2013年年底,猎聘开启了C轮融资,顺利拿下了几个TS(投资意向书),其中包括其“老投资人”经纬中国的offer。正准备选择时,华平投资找上了门。

“有一天我接到我哥电话,他说你认不认识一个叫作Gordon(丁毅)的人,他希望和你进一步接触。”戴科彬回忆起当时的情景。电话联系后的周一晚上,两人在咖啡厅见了面。首次见面,丁毅就明确表示希望投资。

丁毅告诉投中网,华平投资当时之所以坚定投资猎聘的C轮,“一方面是觉得猎聘拥有这个行业需要的新产品形态;另外,公司的发展规模已适合华平进行成长型投资”。

为示诚意,会面后第二天,丁毅拉上了现任华平投资中国区联席总裁程章伦,和戴科彬吃饭。在饭局上,华平再次表示了投资意愿。

“当时,星期五就要给其他投资人答复了,但华平说星期四给TS。在我看来,国际PE机构这样的决策速度几乎不可能实现。”结果,周四晚上近12点,华平方面真的发来了TS,戴科彬很惊讶,“但内心依然觉得忐忑存有怀疑,因此就‘一直hold着没动’。”

随后,戴科彬出差香港,返途广州暂留。期间突然接到丁毅电话,说也在广州,希望能进一步聊聊。“后来我才知道,Gordon打听到我的行程,专程一早飞到广州等我。”戴科彬告诉投中网。

那天晚上,戴科彬十点多到达广州的酒店,丁毅已在大堂等候,“一到,他就拉着我聊,告诉我为什么要选华平,华平怎么好……熬到12点多,我太累了,说能不能不谈了,明天一早8点还要飞回北京。”戴科彬回忆道。

第二日,丁毅不出意外地出现在戴科彬的同班飞机上。为了能和坐经济舱的戴科彬说上话,他费尽口舌,说服了戴科彬的临座乘客,将自己的头等舱换成了经济舱。“整个飞行途中,他都在跟我谈华平投过什么公司,老大多么amazing,战绩多么辉煌,在TMT领域做得多好,等等。”戴科彬回忆。

面对如此“三顾茅庐”,戴科彬被打动了,接受了华平投资抛来的橄榄枝。

三次转折,四年营收翻了近十倍

回顾猎聘的发展,戴科彬认为公司主要经历了三次重大转折:2008年到2011年,他从宝洁市场部离职创业,开启线下猎头业务;2011年到2013年,猎聘获得经纬中国多次融资,从线下猎头业务转向互联网招聘;2014年年初,公司获得华平投资,进入管理结构和业务迭代阶段。

2008年,在全球最好的营销训练营之一——宝洁市场部工作了5年的戴科彬,观察到几个有趣的现象:纳爱斯、立白等众多本土民营企业开始崛起;此前多依靠家族经营的民营企业,逐步意识到职业人才的重要性,开始向外企“挖人”;与此同时,越来越多的职业经理人,从此前看起来“高大上”的外企,跳槽奔向民营企业。中国新一轮的人才流动正在开启。

“当时我闻到了机会的味道”,对市场嗅觉颇为敏锐的戴科彬意识到,这波人才流动趋势中应该蕴含着机会。考虑到这个变革中企业找不到优质人才、优质人才找不到合适工作的矛盾,戴科彬萌生了创立互联网招聘网站的想法,希望借助互联网将企业、猎头和人才连接起来。

在创业的前三年,为了先活下来,公司先从发展线下猎头业务起步,一直到2010年才迎来转折点。当年,戴科彬接到经纬中国实习生黄云的电话,“十年前的经纬还没有今天这么有名,第一次听到经纬的名字,说实话我还不知道是哪一家。”

不过,在随后和经纬中国团队的交流中,他发现对方对互联网招聘领域“很懂”,同时这群人“很不一样”,很愿意帮助其成长,因此“对他们产生了好感”。当时经纬中国已经投资了二手房中介平台安居客、猎头公司科锐等企业,对招聘平台并不陌生。

“我们给你第一笔钱,让你试试。试成了,我们还有;试不成,对不起,就没了。”经纬中国创始合伙人邵亦波当时如此告诉戴科彬。虽然承受着这笔融资可能会是“最后一笔钱”的压力,戴科彬还是果断砍掉了已经带来盈利的线下猎头业务,开始转向互联网。据其透露,当时在该决定的分歧中,公司团队流失了近80%的人员。

不过,幸运的是,随着后续业务的开展,公司收入逐步提高。2013年,公司又获得了经纬中国的二次押注。

在戴科彬看来,懂互联网同时对招聘行业颇为了解的经纬中国,对公司的早期发展帮助颇大。“那时肖敏(经纬中国合伙人)帮我介绍了很多人,帮助我更快了解互联网的运行规则;邵亦波也给了我很多启发,让我知道怎么从数据角度去看待公司,类似的帮助还有很多。”戴科彬称。

对其而言,如果说经纬中国是猎聘走过第二个阶段的关键人物,那华平投资就是助力其顺利跨过第三个阶段门槛的重要助力者。

“2013年,猎聘创始团队因为缺乏管理大团队的经验,在团队急速膨胀中面临着巨大的管理问题。”戴科彬表示。2014年年初,对公司治理、组织优化和大规模资本运作有着丰富经验的华平投资的到来,正好帮了猎聘一把,助力其顺利迈过了“组织管理变革”的坎,公司的关键组织架构也由此搭建了起来。

“对企业服务公司来说,跑得越快、新人越多,越需要好的销售和管理体系。我们投资猎聘的第一天,就明确要从前端销售体系、后端财务和管控体系、数据分析体系、品牌端等的搭建上,帮助公司打下扎实的基础。”丁毅称。比如,为了弥补公司财务管控体系建设上的不足,华平投资方面给猎聘推荐了其后来的财务总监徐黎黎(Lily)。

同时,在2016年之后,考虑到登陆资本市场的盈利需求,双方在效率增长问题进行了新的思考,逐步从此前依靠“砸广告、请胡歌、买流量”的方式转向了通过团队和组织优化,以提高单产效率的模式上。在具体操作上,公司减缓了销售人员的扩张速度,加强了对招聘培训和成长体系的优化,同时引进了多个销售VP,在社交和大数据上加大了发力。

“从前,互联网公司习惯了有钱才能干活,这两年的经验,让我们找到了公司运营和效率增长的健康模式。对比2016年,2017年猎聘的人均效率增长了40%。”戴科彬称。据丁毅透露,从其投资猎聘的第一年至今,猎聘的收入从“9000万人民币翻了近十倍”。

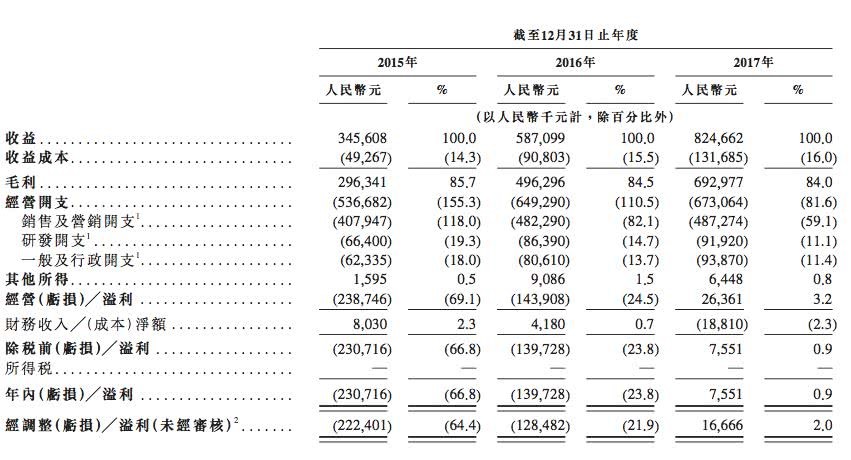

招股书显示,2015年至2017年,猎聘的营收分别约为3.5亿元、5.9亿元和8.2亿元,复合年增长率为54.5%;净利润分别约为亏损2.3亿元、亏损1.4亿元和盈利755万元。

数据来源:招股书

根据猎聘招股书,截至2017年年底,其平台上聚集着3890万个人注册用户,24.86万验证企业用户和10.184万验证猎头。从2015年至2017年,这三类用户群体的年复合增长率分别为24.8%、82%和27.8%。

启动赴港上市

“我们是2017年第四季度才真正开始考虑赴港上市的。”戴科彬告诉投中网,“当时港交所的人来过我们公司几次,很有诚意和我们聊了聊。看了其发行条件,发现我们都符合。后来阅文等新经济公司上市,当时表现都不错,我们就想,我们也可以去。”

他表示,之所以选择香港资本市场,主要是希望借此提升公司的品牌效应,“我们目前的用户和客户大部分都在中国,我们希望选择一个能产生较好品牌影响效应的市场。除了紧邻内地,港股目前的改革程度及在中国科技圈的影响力正逐渐放大。相对美股,它对中国企业的影响力更加直接。”

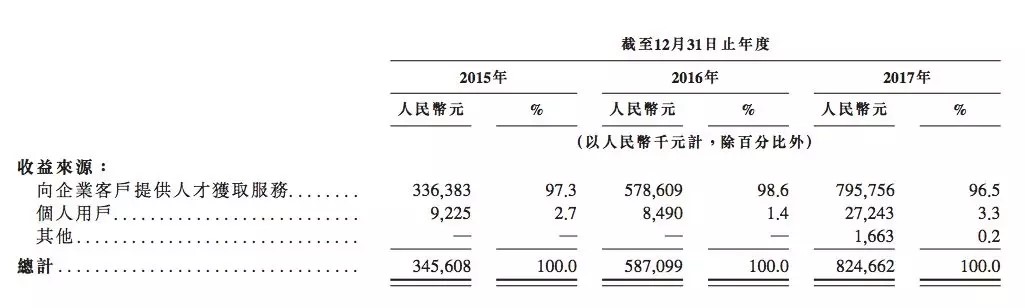

在丁毅看来,对猎聘这样的企业服务类公司来说,品牌的提升非常重要。从招股书可以看出,目前猎聘的TO B业务在其营收中占比超过95%。不过,不管是对于TO B业务的企业HR,还是TO C业务的中高端用户,上市企业和非上市企业在可信度上还是有较大区别。

数据来源:招股书

招股书显示,上市后,猎聘计划把资金用于以下几个方面:进一步提高研发能力及产品组合;收购或投资与业务互补并支持增长策略的资产与业务;改造及实施销售及营销计划,扩大用户及客户群。

一方面,上市后,借助资本杠杆,猎聘可以加大对投资并购和战略合作等的发力,延伸其在人才产业链条上的DNA,同时吸引更多优质人才。比如其上市之前投资了入职培训企业Unicareer。

此外,其下个阶段的核心规划是:在其平台超过4000万的中高端人才的基础上,继续加大大数据挖掘和人工智能等高科技的研发和应用。沿着“人的职业生涯发展”的服务链,向前把TO C业务做深,盘活平台上的用户资源,寻找更多的变现场景,比如尝试职业发展咨询、职业生涯规划、面试顾问及职业成长课程等;向后延伸至企业“组织升级”业务。

“中国人才领域的市场已经足够大了,目前,中国正面临着组织优化和升级的大关口。中国下一波的增长将不再来自于扩张和产业拓展,而将来自组织升级带来的企业创新能力。每个员工能力的培养和激活,将成为组织下个阶段发展的关键因素。而这些正是猎聘的机会。”戴科彬称。